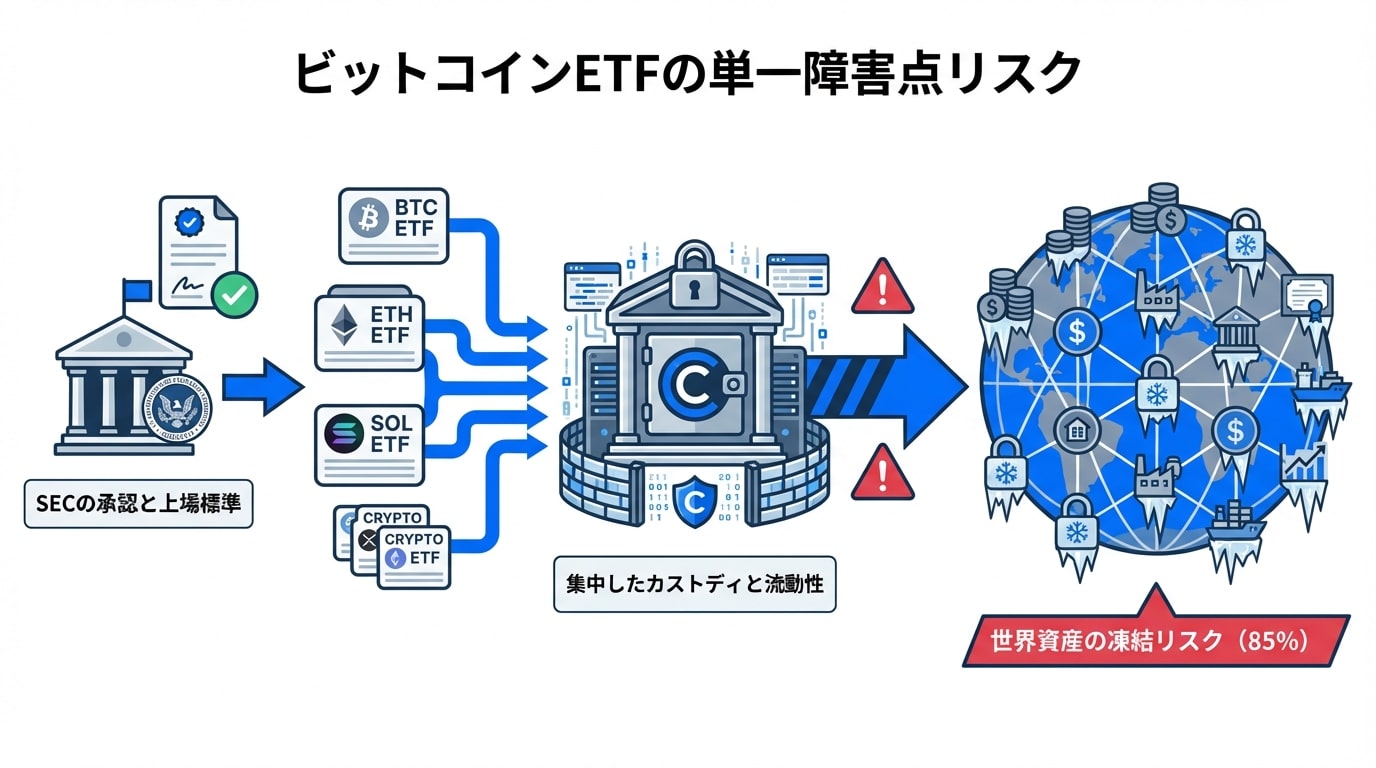

仮想通貨情報局 ニュース SEC基準緩和で100超の仮想通貨ETFが登場する一方、単一障害点がグローバル資産85%を凍結させる恐れが。この恐怖のシナリオを深掘り。

—#仮想通貨ETF #単一障害点 #市場リスク

—

動画でサクッと!このブログ記事の解説

このブログ記事を動画で分かりやすく解説しています。

テキストを読む時間がない方も、映像で要点をサッと掴めます。ぜひご覧ください!

この動画が役に立ったと感じたら、仮想通貨ニュースを毎日お届けしているYouTubeチャンネル「仮想通貨情報局」をぜひフォローしてください。

チャンネル登録はこちら:

https://www.youtube.com/@WEB3engineerjourney

JonとLilaが独自の視点で語る対話形式の英語版はこちら 👉 [Read the dialogue in English]

👋 ガチホ中のみなさん、息してますか?

2025年末の今、仮想通貨市場は大波乱! SECの新規基準で2026年に100超のクリプトETFが爆誕するかも。でも、これらが共有する「単一障害点」がヤバい。なんとグローバル資産の85%を凍結させるリスクありだって? ニュースから見えてきたこの「恐怖のシナリオ」を、ユーモアまじりで深掘りします。初心者さんも安心、例え話満載で解説!(約350文字)

🔰 難易度:初級〜中級

🎯 おすすめ:技術トレンドを理解したい人

Bitcoin ETFs share a terrifying “single point of failure” that could freeze 85% of global assets

📌 要点ボックス(3点)

- SECの基準緩和で2026年にクリプトETFが100以上登場しそう。でも、これらが共有する「単一障害点」が市場を凍結させるリスク。

- カストディや流動性などの「配管部分」がボトルネック。例: みんな同じ蛇口を使うようなもの。

- 資産の85%が影響? リスクを学び、賢く向き合おう。

背景と課題

よし、みんなカフェに集合! 俺が詳しい友達役で熱く語るよ。まずはこのニュースの背景から。

2025年も終わりに近づき、仮想通貨市場はETFブーム真っ只中。SEC(米国証券取引委員会)が9月17日に「ジェネリック基準」を承認したおかげで、クリプトETFの発売が超速に。従来は一つずつ審査してたのが、75日でOK出ちゃうんだ。

これで2026年には100以上の新ETFが登場? BTC、ETH、SOLとかの単一資産ETFからインデックス型まで。ワクワクするよね。でも、ここに「テリファイングな単一障害点」(terrifying single point of failure)が潜んでるんだ。

例え話で言うとさ、みんなでBBQパーティーしてるのに、肉を焼くグリルが一つしかなくて、そこが壊れたら全員お腹ペコペコで終わり、みたいな。ETFの「配管部分」――カストディ(資産保管)、AP(Authorized Participants:流動性提供者)、借入、広がり(spreads)――これらが共通で、詰まるとグローバル資産の85%が凍結するリスクだって。

ジョーク抜きで、これは深刻。市場が急拡大する中、インフラが追いつかないと大惨事。昔の株式市場だって似たような課題抱えてたけど、クリプトはまだ「幼児期」だから、転びやすいんだよ。

課題の核心は「スケーラビリティ」。みんなが一斉に取引しようとすると、システムがパンク。例: 朝の通勤ラッシュで電車が1本しかなくて、遅刻祭りになる感じさ。

技術の核心

さあ、核心に突入! ここではETFの仕組みを「配管」に例えて噛み砕くよ。専門用語出てきても、ジョークでフォローするから安心。

まず、ETFって何? 簡単に言うと「バスケット商品」。株式や仮想通貨をまとめて買える投資商品だよ。クリプトETFは、BTCとかを直接持たずに価格追跡できる便利もの。

でも今回のニュースのポイントは「単一障害点」。これ、single point of failureって言うんだけど、恋愛で例えると「一人のパートナーに全て依存して、フラれたら人生終了」みたいなリスクさ。笑

具体的に: 多くのETFが同じカストディアン(保管所)を使ってる。みんな同じ銀行の金庫に資産預けてるようなもん。金庫がハックされたら、全員アウト!

トケノミクス(トークン経済)的に見て、ETFの供給はビットコインの新供給を超えるかも。Bitwiseの予測じゃ、2026年にETFがBTC、ETH、SOLの新供給の100%以上を吸収。供給絞って価格押し上げるけど、流動性不足で凍結リスク高まるよ。

仕組みの軽いジョーク: ETFは「自動販売機」みたい。ボタン押せばコイン出てくるはずが、内部の配管詰まって「ガチャン!」と止まるんだ。

| 項目 | 従来 | 今回 |

|---|---|---|

| 審査期間 | 数ヶ月〜年単位 | 75日でOK |

| ETF数予測 | 少数(BTC中心) | 100以上(多通貨対応) |

| 障害点 | 分散(個別対応) | 共有(カストディ集中) |

| リスク影響 | 局所的 | グローバル85%凍結 |

この表見ると、進化の裏にリスクが隠れてるよね。従来はゆっくり審査で安全だったけど、今は速さが仇になるかも。

応用と市場への影響

じゃあ、このETFブームが市場にどんな影響? ユーザー視点と開発者視点で分けてみよう。

まずユーザー(あなたや俺みたいな人): インデックスETFが増えると、幅広いクリプト露出が可能に。例: 一つのETFでBTC、ETH、SOLをミックス。財布の中身を分散投資するみたいで、リスクヘッジしやすいよ。

でも、単一障害点のせいで、市場全体が連動してクラッシュするかも。ジョーク: みんな同じ船に乗ってて、穴開いたら全員溺れちゃうんだ。

開発者視点: ETFの「配管」強化がチャンス。新しいカストディソリューションや流動性プロバイダーを作れば、市場シェア取れる。例: DeFiのレンディングみたいに、分散型で安全な保管を提案。

市場全体への影響はデカい。Bitwise予測じゃ、ETFが供給を食いつくす「サプライ・スクイーズ」発生。価格上昇の可能性あるけど、流動性不足で取引止まるリスクも。銀行も60%がBTCを採用し始めてるから、伝統金融とクリプトの融合加速だね。

一方、失敗ETFも増えそう。流動性低いのは閉鎖かも。市場の「自然淘汰」みたいな。

レベル別アクション

「買え」じゃなく、「理解して体験せよ」! レベル別に提案するよ。

初級者: まずはニュースを追え。CryptoSlateみたいなサイトでETFリスト見比べて。例: ETFDB.comでBitcoin ETFの性能比較。チャート見て「へえ、こんな動きか」って実感。

中級者: DeFiツールでシミュレーション。Uniswapでトークン分散の練習。ETFのリスクを体感するために、仮想ポートフォリオ作ってみて。ジョーク: ゲームみたいに「レベルアップ」だよ。

日本在住者は海外取引所使う場合、法的保護外のリスクあるから注意ね。国内の規制準拠サービスから始めよう。

アクションのポイント: 知識を積んで、市場の「配管」部分を自分でチェック。ツールとしてウォレットアプリでETF関連ニュースを通知設定。

未来展望とリスク

2026年の展望は明るいけど、リスクも満載。まずはポジティブから。

将来性: ETFパルーザ(ETF祭り)でクリプトが主流に。インデックスETFが支配的になり、機関投資家増。Fidelityのチャート分析じゃ、BTCは「緑ゾーン」抜けて冬期かもだけど、ETF流入で回復の兆し。

でもリスク: 技術的――量子コンピュータの脅威で2028年までにBTCアップグレード必要。失敗したら価格50Kドル以下に暴落かも。

法的: SEC基準は緩和だけど、規制変更でETF停止の可能性。運用リスク: 単一障害点で85%資産凍結。例: サイバー攻撃でカストディダウンしたら、大パニック。

市場リスク: ETF流入弱まるとBTC下落。マクロ不確実性も。ジョーク: 天気予報みたいに「晴れ時々クラッシュ」だよ。分散投資とリスク管理を忘れず。

まとめ

今回のニュース、クリプトETFの爆増と恐怖の単一障害点を学んだね。仕組みを理解すれば、市場の「配管」問題が見えてくるよ。

でも最終的に大事なのはDYOR(Do Your Own Research)。俺の話は参考に、自分で調べて判断を。仮想通貨はジェットコースター、楽しむ心構えで!

💬 あなたはどう思いますか?

👨💻 筆者:SnowJon(WEB3・AI活用実践家 / 投資家)

東京大学ブロックチェーンイノベーション講座で学んだ知見をもとに、

WEB3とAI技術を実務視点で研究・発信。

難解な技術を「判断できる形」に翻訳することを重視している。

※AIは補助的に使用し、最終的な内容確認と責任は筆者が負っています。