伝統的な金融の仕組みが変わるかもしれません。2026年に向けて予測市場が機関レベルのリスク管理に活用されるとの分析があります。情報の透明性が高まることで戦略の幅が広がりそうです。#予測市場 #Web3

動画でサクッと!このブログ記事の解説

このブログ記事を動画で分かりやすく解説しています。

テキストを読む時間がない方も、映像で要点をサッと掴めます。ぜひご覧ください!

この動画が役に立ったと感じたら、Web3、メタバース、そしてAI×ブロックチェーンの最前線を毎日お届けしているYouTubeチャンネル「メタバース情報局」をぜひフォローしてください。

チャンネル登録はこちら:

https://www.youtube.com/@metaverse-info008

JonとLilaが独自の視点で語る対話形式の英語版はこちら 👉 [Read the dialogue in English]

👋 ビジネスパーソンや投資家のみなさん、2026年の金融界で予測市場がゲームチェンジャーになる予感を感じていますか? Web3の波が、伝統的な取引戦略を根底から変革しようとしています。

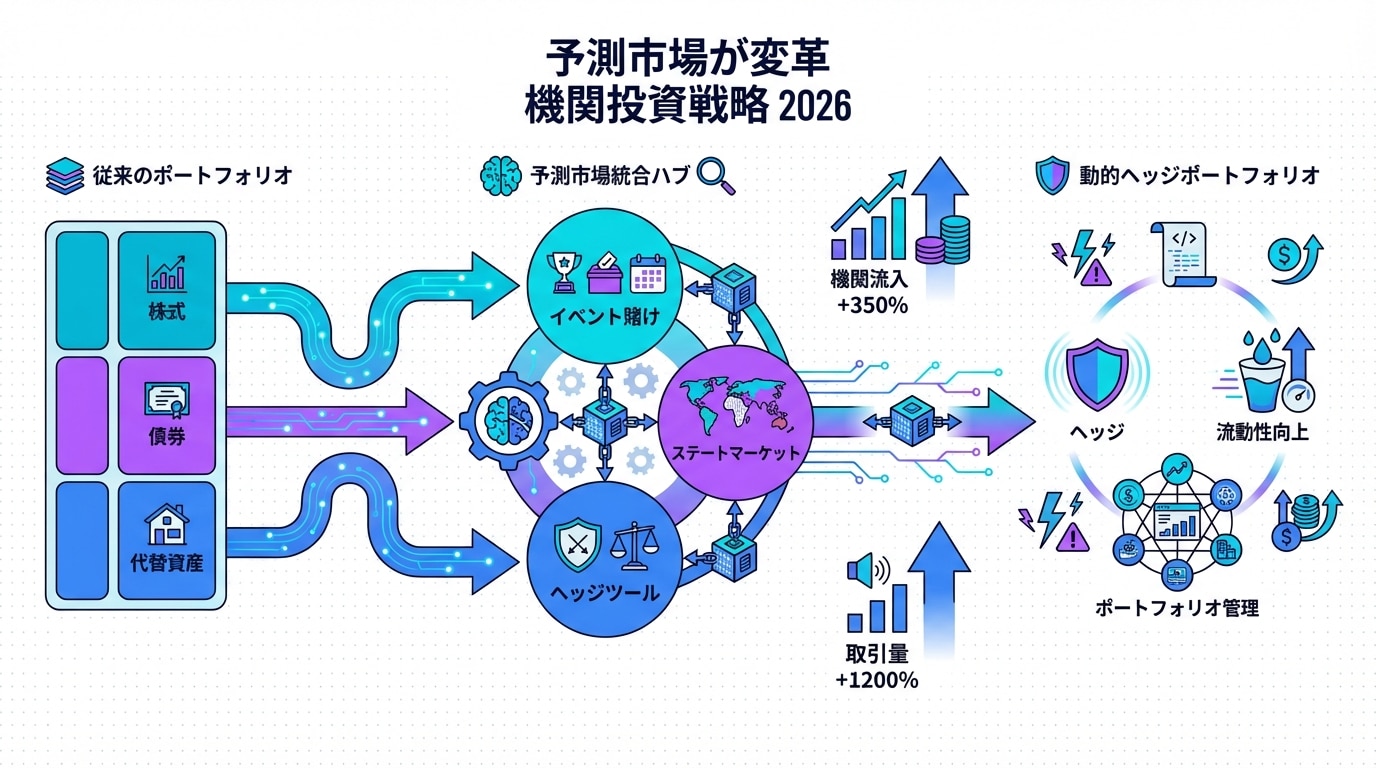

伝統的な金融市場では、情報の非対称性や中央集権的な仕組みが課題となってきました。特に機関投資家にとって、リアルタイムのリスクヘッジやダイナミックなポートフォリオ管理は、常に効率化の余地があります。そこで注目されるのが予測市場です。Delphi Digitalの最新レポートによると、この市場は2026年に主流の金融派生商品として台頭し、機関レベルの取引を革新する可能性が高いのです。たとえば、予測市場の取引量が急増し、従来のヘッジファンドがこれを活用することで、より正確な市場予測が可能になるでしょう。この記事では、そんな予測市場のビジネス的価値を探ります。

🔰 記事レベル: Web3投資中級

🎯 こんな人におすすめ: 機関投資家、ヘッジファンドマネージャー、暗号資産戦略を検討するビジネスパーソン

本記事は海外事例・技術動向の紹介を目的としたものであり、特定サービスの利用や投資を推奨するものではありません。

日本国内では、法令・金融規制・賭博罪等に抵触する可能性があるサービスも存在します。必ずご自身で法令を確認し、自己責任で判断してください。

📋 目次

背景と課題(Web2 vs Web3)

伝統的な金融市場、つまりWeb2ベースのシステムでは、中央集権的な機関がすべての取引を管理しています。これにより、情報の遅延や操作のリスクが生じやすいのです。

たとえば、株価予測や選挙結果のヘッジでは、ブックメーカーや中央取引所が独占的にデータを扱い、手数料が高くつくことがあります。Delphi Digitalのレポートでは、こうした非効率性が指摘されており、2026年までに予測市場がこれを解決する鍵になると述べられています。

一方、Web3の分散型アプローチでは、ブロックチェーンが透明性を確保。誰もが参加可能な市場が形成され、リアルタイムの合意形成が可能になります。これにより、機関投資家は従来の限界を超えた戦略を構築できるのです。

課題として、Web2では所有権がプラットフォームに依存し、ユーザーはデータを失うリスクを抱えています。Web3ではこれをトークン化し、ユーザーが真の所有権を得る点が革新的です。

技術・仕組みの解説(The Core)

予測市場の核心は、ブロックチェーン上のスマートコントラクトです。これにより、ユーザーはイベントの結果(例: 選挙やスポーツの勝敗)を予測し、トークンを賭けます。正解者は報酬を得る仕組みです。

Delphi Digitalによると、2026年にはこれが機関向けの派生商品として機能し、ポートフォリオのダイナミック管理を可能にします。トークノミクス的には、ガバナンストークンが市場のルールを決定し、持続可能性を高めています。

実用性では、分散化により改ざん耐性が高く、技術的革新としてオラクル(外部データ入力)が正確性を保証します。Coinbaseのレポートも、予測市場が永続先物やステーブルコイン支払いと共に2026年の主流になると予測しています。

| 項目 | Web2(伝統市場) | Web3(予測市場) |

|---|---|---|

| 管理形態 | 中央集権(銀行や取引所) | 分散型(ブロックチェーン) |

| 透明性 | 低い(内部操作可能) | 高い(公開トランザクション) |

| 手数料 | 高額(仲介者依存) | 低額(P2P) |

| 革新性 | 限定的(規制依存) | 高(スマートコントラクト・オラクル) |

この比較から、Web3の予測市場が効率性と信頼性を向上させる点がわかります。Galaxy Researchの26の予測でも、2026年にこれが金融インフラの基盤になると指摘されています。

インパクト・活用事例

ビジネス・投資家層にとって、予測市場の最大のメリットはリスクヘッジの多様化です。Delphi Digitalのレポートでは、機関がこれを活用することで、市場ボラティリティに対する耐性を強化できると分析されています。

たとえば、ヘッジファンドは選挙結果や気候変動の予測をトークン化し、ポートフォリオをダイナミックに調整。トークノミクス的には、流動性提供者が報酬を得るモデルが持続性を確保します。

実用例として、Coinbase Institutionalの展望では、予測市場が永続先物と統合され、2026年の取引量を押し上げるでしょう。Krakenの拡大戦略も、これを金融インフラの触媒と位置づけています。

分散化の意義は、誰もが市場に参加可能になる点にあり、機関投資家はこれにより新しい収益源を探索できます。The TRADEの予測シリーズでも、AIと組み合わせた市場構造の変化が強調されています。

さらに、QZのレポートでは、ステーブルコイン市場の膨張やETFの増加が予測市場を後押し。ビジネスパーソンにとっては、こうしたトレンドが戦略立案の基盤となるのです。

アクションガイド

予測市場を理解するための第一歩は、Delphi Digitalのレポートを直接読むことです。公式サイトで検索し、内容を分析してみてください。

次に、オンチェーンデータを確認。Etherscanのようなツールで取引量を検証し、トークノミクスの健全性を評価しましょう。DYOR(Do Your Own Research)を心がけてください。

学習として、関連のホワイトペーパーを読み、スマートコントラクトの仕組みをシミュレート。ビジネス戦略に活かすためのフレームワークを作成するのも有効です。

コミュニティ参加もおすすめ。DiscordやTwitterで議論し、機関投資家の視点から洞察を深めましょう。ただし、自己責任を忘れずに。

未来展望とリスク

2026年、予測市場は技術進化によりさらに洗練されるでしょう。Delphi Digitalによると、AI統合が進み、予測精度が向上。規制面では、Coinbaseのレポートが構造的シフトを指摘しています。

しかし、リスクもあります。セキュリティの脆弱性、例えばオラクルの改ざんリスク。ボラティリティが高く、市場操作の可能性も。

規制の不確実性も課題。日本では金融庁の動向を注視してください。Bitget Newsの展望では、マクロトレンドの緩和がプラス要因ですが、競争激化も予想されます。

全体として、持続可能なトークノミクスが鍵。XRP価格予測のように、機関流入が安定化をもたらす可能性がありますが、慎重なアプローチを。

まとめ

Delphi Digitalのレポートを基に、予測市場が2026年の機関取引を革新することを見てきました。分散化の意義、トークノミクスの持続性、実用性、そして技術的革新がビジネス価値を生むのです。

しかし、これを過信せず、冷静に分析してください。Web3は機会の宝庫ですが、リスク管理が不可欠です。

エンゲージメント

あなたは予測市場をどのようにビジネス戦略に取り入れますか? コメントで共有してください。機関投資の未来について議論しましょう!

👨💻 筆者:SnowJon(Web3・AI活用実践家)

東京大学ブロックチェーンイノベーション講座で学んだ知見をもとに、Web3およびAI技術を実務視点で分析・解説。

難解な技術を「判断できる形」に翻訳することを重視している。

※本記事の構成・下書きにはAIを活用していますが、最終的な内容確認と責任は筆者が負います。

📚 参照リンク・情報源

- Delphi Digital: Prediction Markets Poised To Transform Institutional Trading Strategies In 2026

- Prediction Markets: A World Truth Engine in Beta – Delphi Digital

- Crypto market predictions for 2026: Coinbase Institutional highlights the next big things

- Galaxy Research Shares 26 Crypto Market Predictions for 2026 – Altcoin Buzz

- The TRADE predictions series 2026: Market structure – The TRADE